土地探し、ハウスメーカー選び

どちらも大切ですが、もっと大切なのは担当者選びなんです。

いきなり不動産屋や住宅会社に行っても、良い担当者に出会える確率は低いです。

それは、良い担当者ほど忙しくお店にはいないことが多いからです。

良い担当者は、お客様の立場に立って進めてくれる

良い担当者は、経験や知識が豊富で疑問に的確に答えてくれる

良い担当者は、反応が早く行動がスピーディ

土地と住宅の相談窓口仙台は、あなたにピッタリの良い担当者をご紹介します。

万が一、相性が合わない、対応が悪いなどの場合は、担当者の変更も承ります。

お気軽に、土地探しやハウスメーカー選びをご相談ください。

良い土地を探します

ハウスメーカーの選び方を伝授します

良い担当者をご紹介いたします

しかも、売り込まれる心配がありません

担当者ご紹介(^^♪

店長:そりちゃん

土地と住宅の相談窓口仙台 店長

反田 快舟(そりだ かいしゅう)

◇住宅コンサルタント:住宅のプロ

ハウスメーカー、地域の住宅会社、フランチャイズ住宅会社など150社のコンサルティング30年の実績。住宅の構造や性能、メリットやデメリット、業界の裏話も知っています。

◇宅地建物取引士:土地のプロ

不動産取引の国家資格者。宅地や建物の取引に対して、購入者の利益の保護及び公正な業務を行う土地の専門家です。

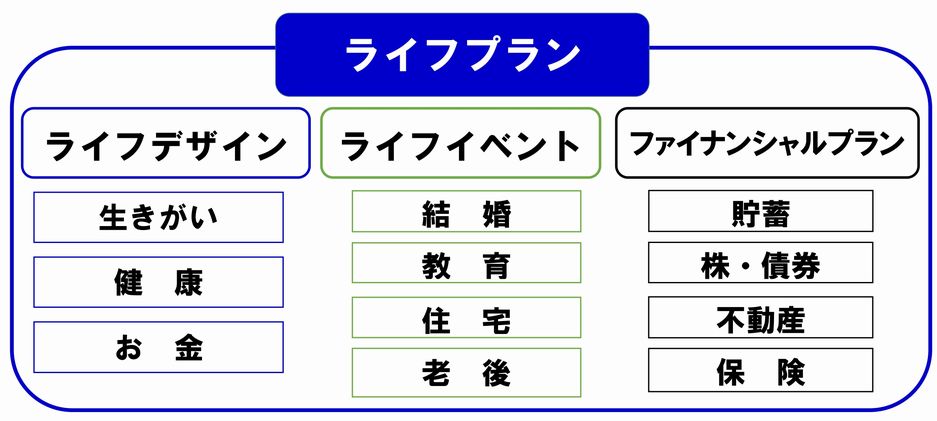

◇ファイナンシャルプランナー:お金のプロ

お客様の家計収支・家族構成・資産状況などを基に住居・教育・老後など将来のライフプランニングに即した資金計画やアドバイスを行うお金の専門家です

思い立ったが吉日、何でもお気軽にお電話ください。

070-8380-2080(スマホでクリック)

オンラインまたは店舗で相談。

下記の画像をクリックして来店予約ができます。

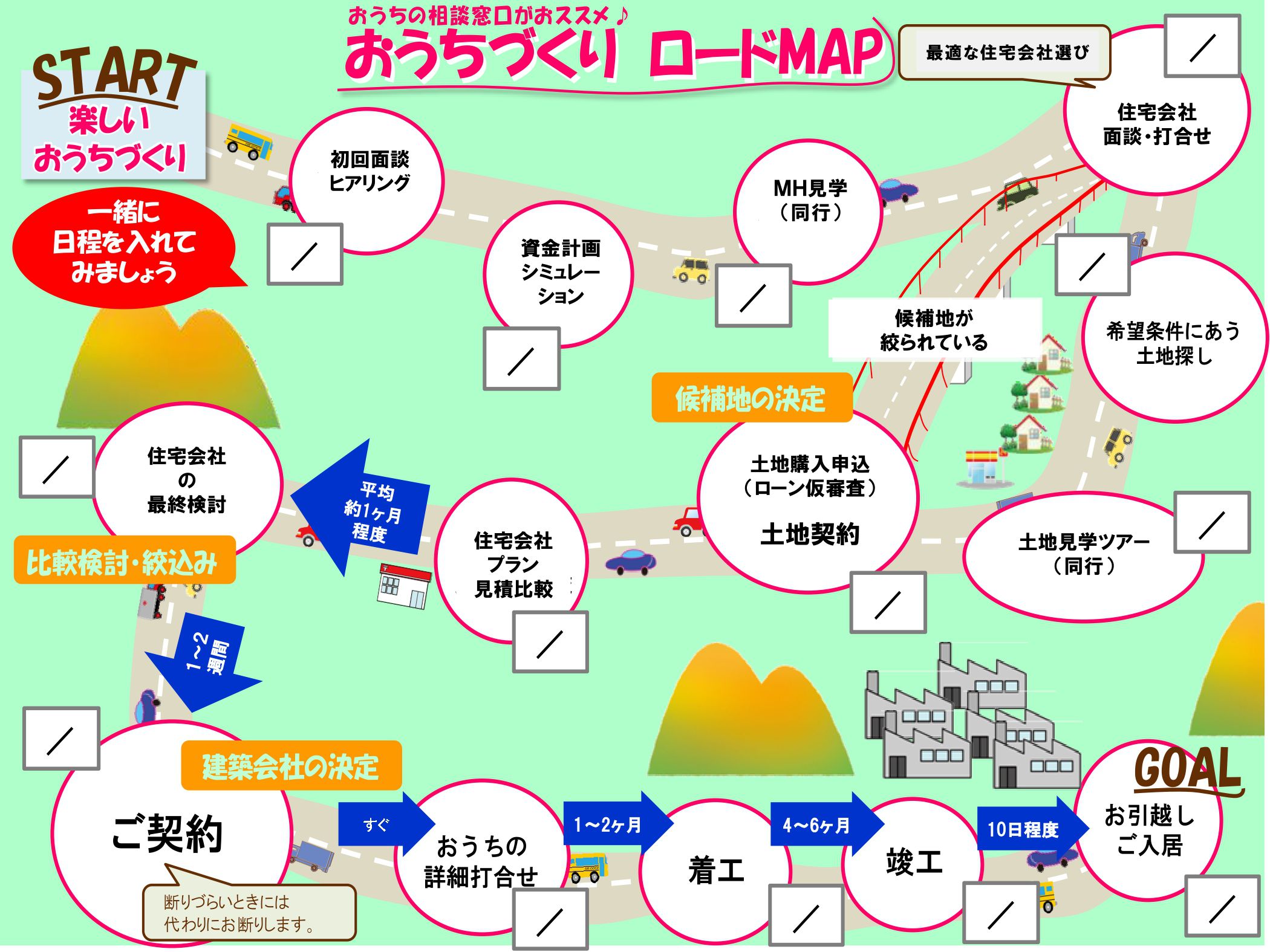

<サービスの流れ>

ステップ1 ご来店予約

先ずは、お電話かメールにてお気軽にお問合せ下さい。

ご都合を伺いながら、ご来店予約を承ります。

ステップ2 個別相談

ご来店いただき、親身になってじっくりとお客様のお話(状況、お悩み、ご相談、ご要望など)を伺います。

ステップ3 資金計画

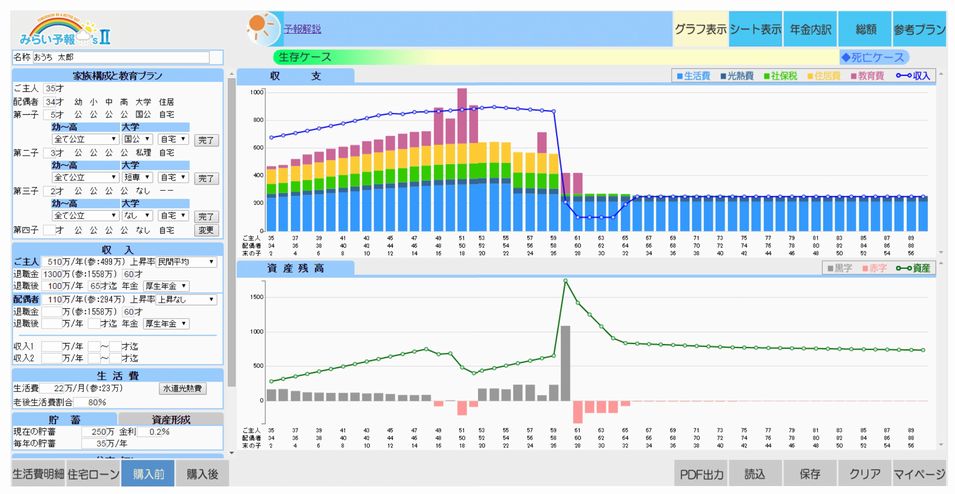

ご要望により、将来を見据えた資金計画を実施します。

ファイナンシャルプランナーやライフプラン診断士が、生活費、将来のお子さまの教育費、車の購入費、レジャー費用、貯蓄・資産運用、住宅ローン、年金予測などの計画を入れたシミュレーションができます。

ステップ4 土地探し&住宅会社選び

ご予算に合った土地探し、住宅会社選びを行います。

おうちの相談窓口仙台泉店では、仙台市内の不動産ネットワークを使ってあなたに最適な土地情報を提供します。

土地に合った建物のセットプラン、概算予算もご提案いたします。

さらに、良い担当者をご紹介します。

<料金について>

すべてのサービスが無料です。

土地と住宅の相談窓口仙台は、すべてのサービスが何度でも無料でご利用いただけます。

無料だからこそ、できることがあります。

真にお客様の立場に立ってアドバイス

直接、土地と住宅の相談窓口仙台とご相談者様との間に利害関係を持たないことで、 家・住宅購入の専門アドバイザーも心の底から相談者一人一人の立場に立ってアドバイスをすることが可能です。

「何にも縛られない」ことこそが、中立で冷静な家づくりのアドバイスができる絶対的に必要な条件となります。

住宅における適正予算の提示

家・住宅購入におけるご予算は、ご相談者様のご家庭によって様々です。

土地と住宅の相談窓口仙台では、専門アドバイザーが住宅ローンの借り過ぎ、購入後の支払いに苦労が無いように、無理のない住宅予算をご提示させて頂きます。

住宅ローンは35年間支払い続ける、一生で一番高い買い物です。お子様の成長、進学、老後の資金など、忘れてはいけない資金も、将来には多々待ち受けています。

後で絶対に後悔しないために、住宅予算を必ずシミュレーションしましょう!

我が家はいったいいくらまで住宅ローンが組めるの?とお考えの方。

「借りられるだけ借りる」発想では、将来的に住宅ローンの支払いで失敗する可能性があります!

住宅ローンは借りられるだけではなく、無理せず返済できる金額を知ることが大切です!

土地と住宅の相談窓口仙台では、「今の生活費」+「これからの生活費」を専用のライフプランシミュレーションソフトでシミュレーションします。

例えば…

お子様は今後何人までつくりたいですか?

お子様の学歴は?文系?理系?

年収の上り幅はどうですか?平均的ですか?など。

住宅ローンで失敗しないように、土地と住宅の相談窓口仙台の無料セミナーや無料個別相談をご活用ください!

ライフスタイルに合った土地のご提案

仙台市内の土地は高止まりしています。立地を優先すれば予算オーバー、かといってあまり郊外は、、、。予算を優先するか、それとも建物を縮小するかなど、悩みは尽きないですね。

土地と住宅の相談窓口仙台では、相談者の立場に立ってじっくりお話をお聞きし、予算及びライフスタイルに合った土地のご提案をいたします。

あなたにピッタリの住宅会社紹介

住宅会社にも様々あり、「得意分野」や「不得意分野」があります。

すべてのご相談者様に対して最適な住宅会社というものはありません。

しかしながら、住宅会社側から「不得意なこと」というのはなかなか言いづらいものです。

その現状を踏まえ、土地と住宅の相談窓口仙台では、住宅の専門アドバイザーが中立な立場からご相談者様にピッタリの住宅会社をご提案させていただきます。

厳選したハウスメーカー、住宅会社と提携!

ハウスメーカー、工務店、ローコストビルダーなど、まったく同じサービスを提供している会社は1社もありません。

土地と住宅の相談窓口仙台では、ご相談者様のご家族にとって最適な住宅会社をご紹介します!

年中無休(年末年始を除く)

営業時間は9時~18時

まずはお電話ください。何でもお答えいたします。

070-8380-2080(スマホでクリック)

ホームページからのお問い合わせはここをクリック

思い立ったが吉日、何でもお気軽にお電話ください。

022-388-3781(スマホでクリック)

土地と住宅の相談窓口仙台でご相談。

直接会ってじっくりお話しされたい方にオススメです。下記の画像をクリックして来店予約ができます。